原标题:全球第二大硅晶圆生产商SUMCO:曾3年巨亏2500亿日元 世界芯片巨头深研

据风云君的老板他娘的说,半导体硅晶圆生产商可大致分为两类:综合性的化工企业和专门的硅晶圆产品生产企业。

前者以信越化工(东证1部:4063)为代表,硅晶圆只占其营收的一部分;后者以SUMCO(东证1部:3436)为代表。

SUMCO这一个名字来源于Silicon United Manufacturing Corporation。它最早是由住友金属工业公司(注:后来与日本钢铁合并为新日铁住金)和三菱硅材料公司于1999年成立的合资公司。

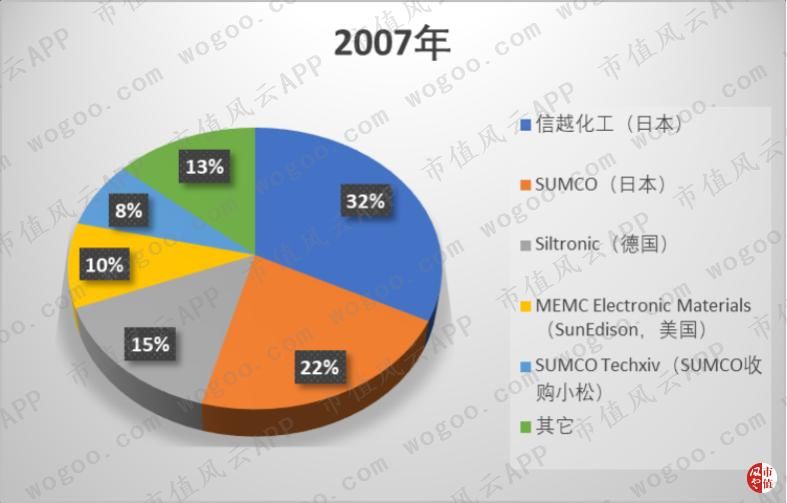

SUMCO和信越化工虽然都是日本的企业,但是相互之间也有竞争。特别是2006年,SUMCO收购了日本的小松金属制作所之后,两者的份额已经很接近。

2007年,SUMCO就已经是世界第二大硅晶圆生产商,仅次于排名第一的信越化学工业。

十年之后,前五大生产商合计份额为92%,比2007年的87%进一步提高。

SUMCO与排名第一的信越化工差距略有减小。两家日本厂商份额合计仍占一半以上,但比起2007年已有所下降。

新进的两家公司中,环球晶圆在2016年12月收购美国SunEdison,另一家SK Siltron则和半导体存储领域有名的SK海力士同属韩国SK集团旗下。

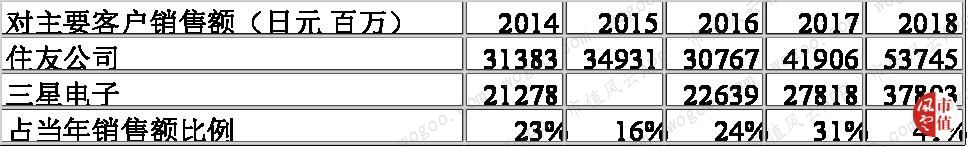

SUMCO的下游客户相当稳定,2018年对前两大客户销售额占总销售额的比例为41%,相比2014年有所提高。

三星电子世界上最大的综合性半导体公司。住友公司主要是一家从事贸易的公司,不做进一步评论。

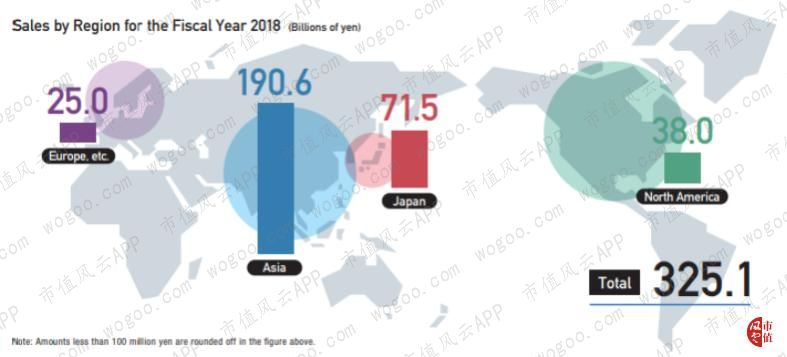

2018年,公司销售额为3251亿日元,其中日本以外的亚洲销售额1906亿日元,占总销售额的比例为58.6%,是第一大市场。日本、北美和欧洲的销售额分别为715亿、380亿和250亿日元,分别占比22%、11.7%和7.7%。

2014-18年,公司销售额的CAGR为9.6%。日本以外的亚洲销售额CAGR为13.3%,高于公司整体增速,其它地区均低于整体增速。

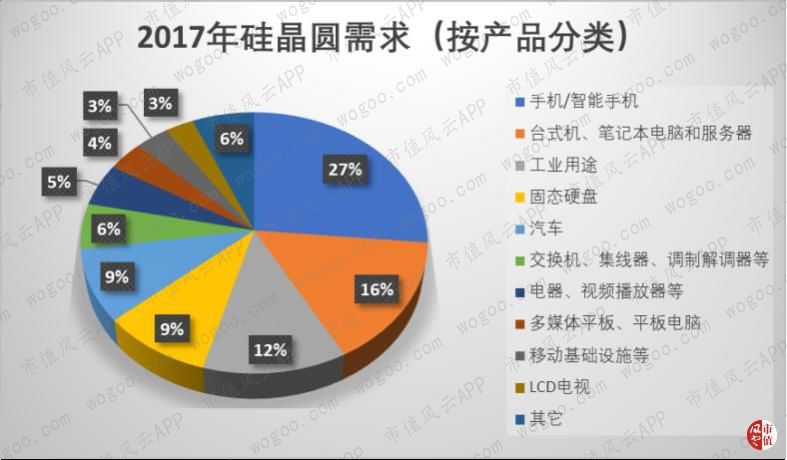

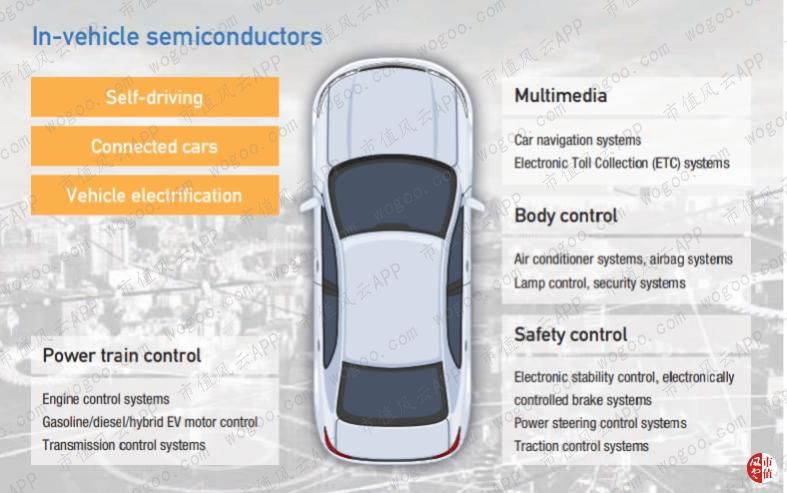

2017年硅晶圆最大的终端需求来自手机及智能手机,占到整体需求的27%;其次是台式机、笔记本电脑与服务器的16%,固态硬盘的9%。两者合计为25%,代表了办公用设备与服务器的需求。

汽车的需求占比9%,大多数来源于汽车中的多媒体设备和车内各种设备的自动控制系统。

硅晶圆的主要原材料二氧化硅(Silica)在大自然中最常见的形态是石英,同时也是沙子的主要成分。

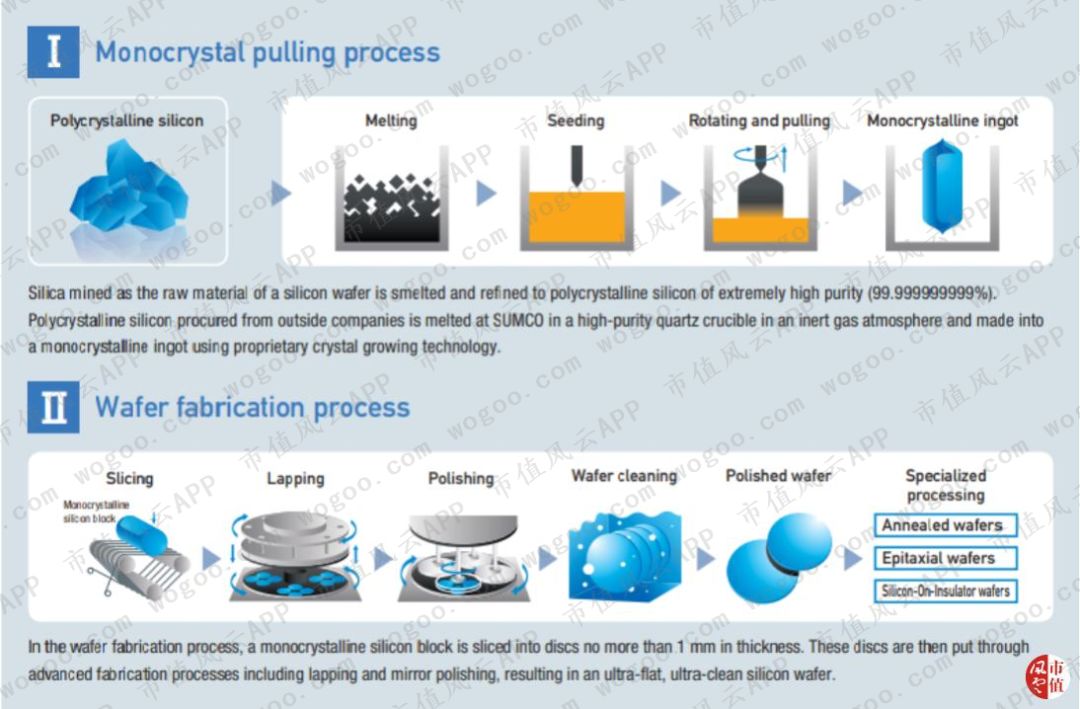

二氧化硅(Silica)被开采出来之后,先经过冶炼和精制,变成高纯度的多晶硅(纯度可达99.999999999%,共9位小数)。多晶硅由数量众多的小晶体构成。

下游工厂在硅片上进行集成电路光刻、切割、封装测试等,就是我们熟悉的芯片。

其中SUMCO参与的制造流程主要有两部分:单晶拉制工艺和晶圆制造工艺。单晶拉制是在惰性气体环境中,把多晶硅在高纯度石英坩埚中融化,然后通过专门的晶体生长技术制成单晶硅锭。

晶圆制造工艺则是把单晶硅锭切割成不超过1毫米厚的硅片。硅片再经过研磨、镜面抛光,变成超平、超净的硅片,表面的高度差可小于10纳米。只有这样才可以满足先进的芯片制程的需求。

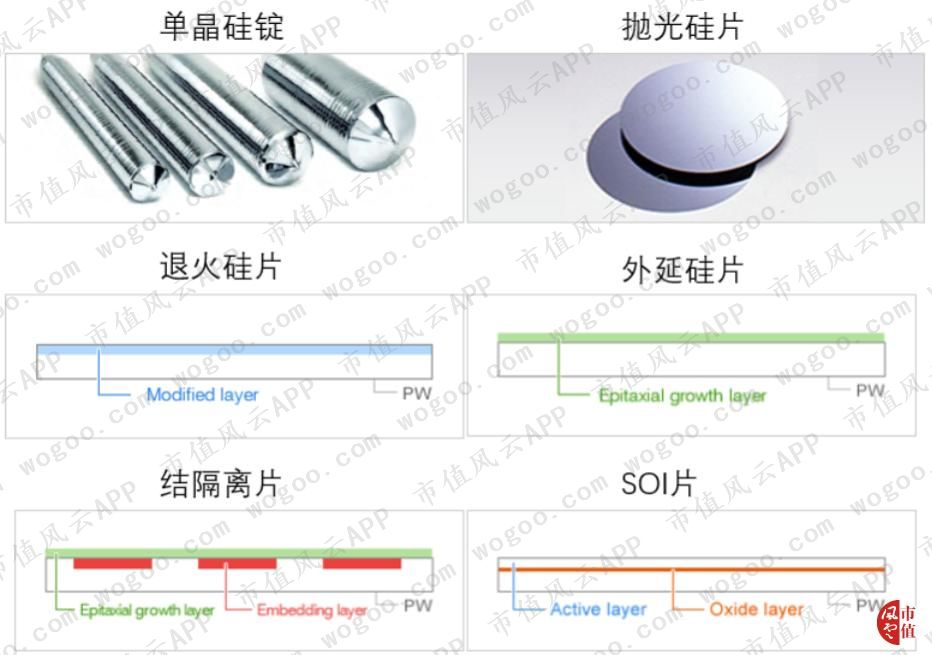

在抛光硅片的基础上,公司还能够正常的使用外延工艺制造出多种不一样的硅片。例如,将抛光的硅片在氢气或氩气中进行高温退火,去除表面附近的氧气,得到的硅片表面将会更完美,被称为退火硅片。

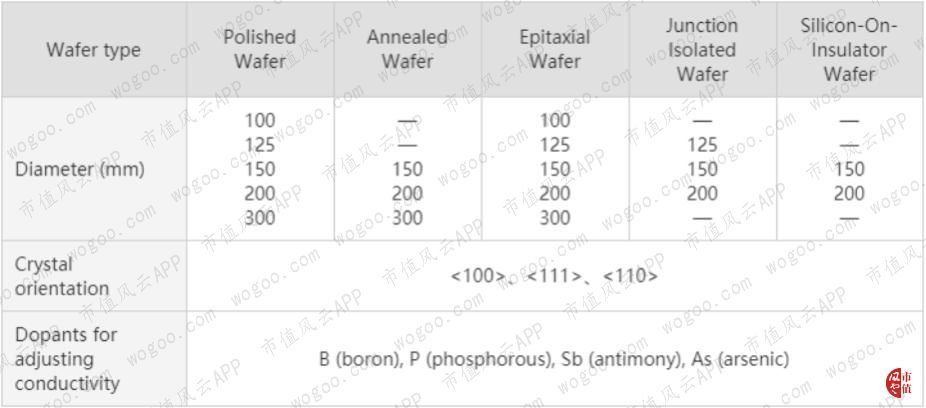

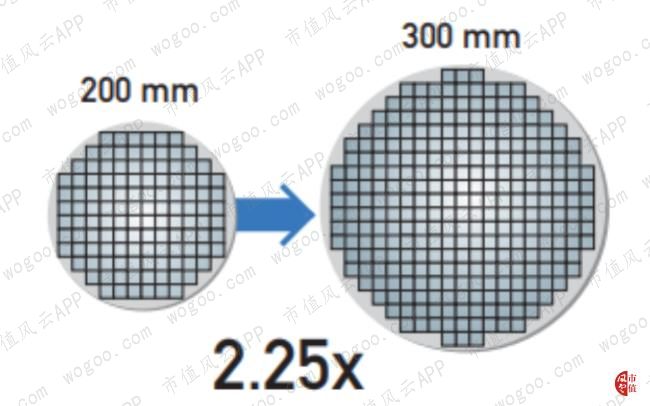

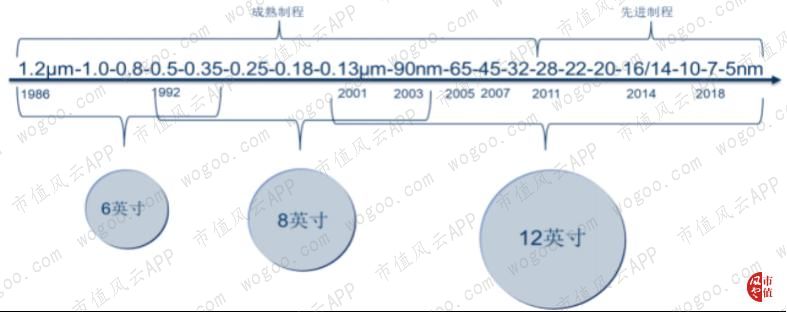

硅片按直径可大致分为12英寸、8英寸、6英寸、4英寸,分别等同于300mm、200mm、150mm和100mm。

硅片尺寸变大,使得每片硅片上可以切割出更多同样面积的芯片,带来了生产效率的提升。

目前市场上主流的是300mm(12英寸)和200mm(8英寸)的硅片。300mm硅片主要使用在于5纳米到0.13微米制程,200mm硅片则应用于90纳米以上制程的芯片生产。

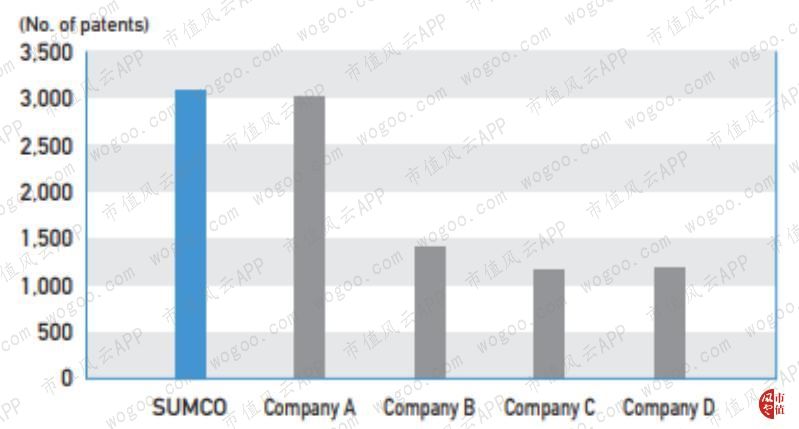

SUMCO的技术优势来自两个方面:尽早参与对下一代技术的研发和专利的积累。

由于其巨大的市场占有率以及和用户的良好关系,SUMCO往往能够在第一时间收到下游厂商对新产品的需求,并且尽可能早地进行研发。

然而,研发费用率在2016年之后却会降低。2018年的研发费用率为1.7%,比2016年下降了1个百分点。

下一代面积更大晶圆的研发,不仅需要下游的晶圆代工厂商的推动,相关的光刻机制造商也有必要进行配套调整,导致对研发投入的兴趣并不大。

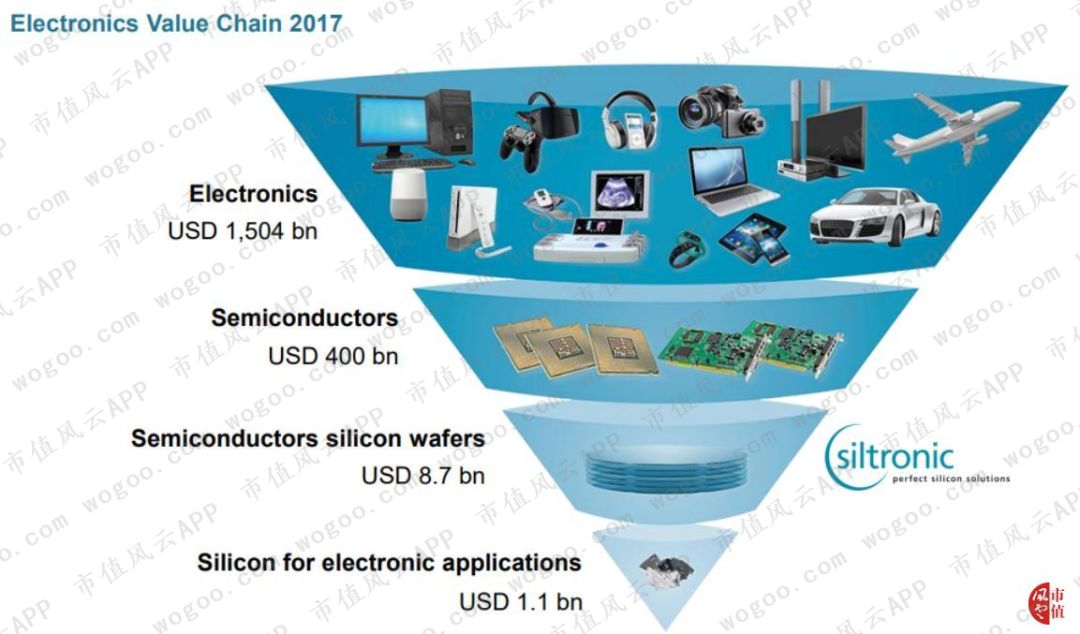

半导体硅晶圆的上游是硅原料行业,2017年全球市场规模约为11亿美元,下游的半导体行业市场规模约为4000亿美元,最下游的电子科技类产品市场规模约为15040亿美元。

硅晶圆的市场规模只有半导体行业市场规模的不到3%,其增长基本来自下游的推动。

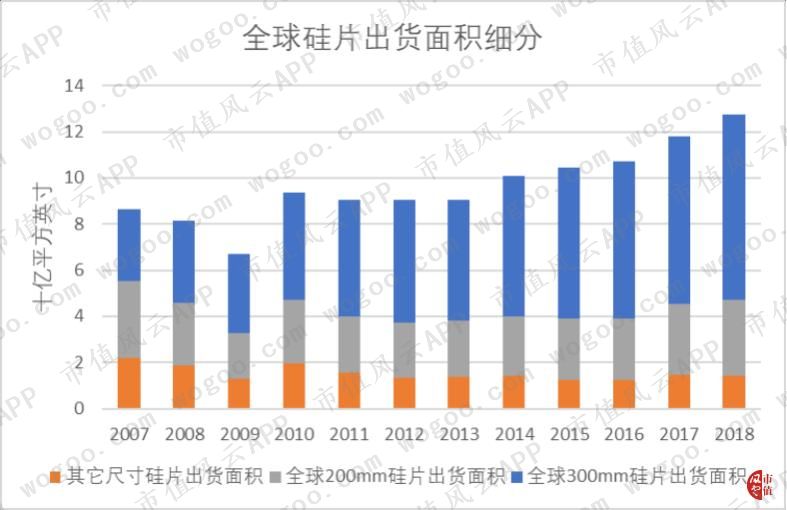

2012-18年全球半导体行业收入的CAGR为8.0%,全球硅晶圆出货面积的CAGR为5.9%。两者走势基本相关。其中2018年,全球半导体行业收入为4746亿美元,硅晶圆出货面积为127.32亿平方英寸。

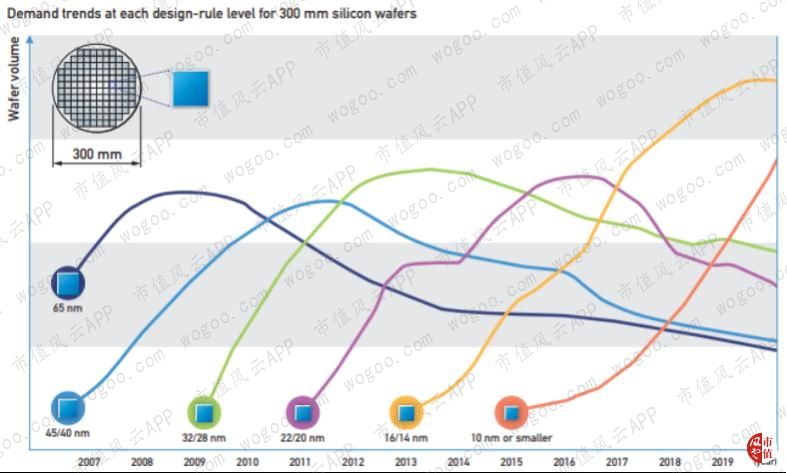

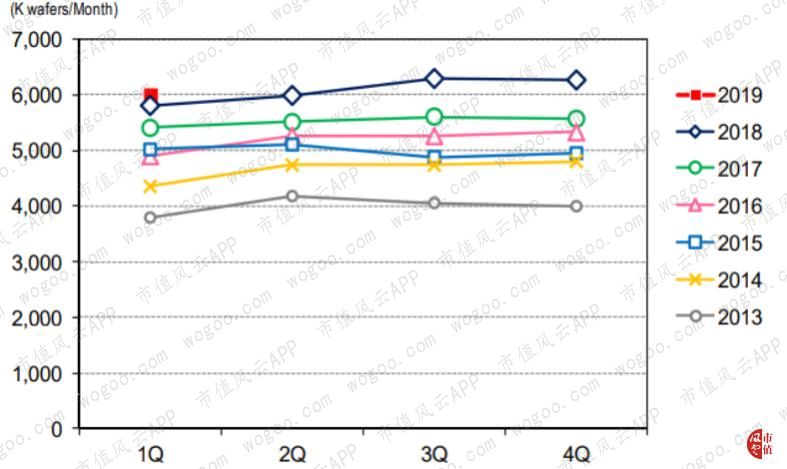

根据SUMCO在季报中披露的数据,2006-10年,全球300mm硅片产能有过一轮大幅扩张。

随后的2011-14年,产能没有增加过。2011年的产能比2010年还略有减少。

从2015年开始,产能开始恢复增长。2018年全球每月300mm硅片产能为610万片,比2014年增加了每月130万片,但需求量开始上涨了超过每月143.7万片。

分硅片尺寸看,2011年以来新增的出货面积中,300mm硅片占主要部分。

其中2018年,全球300mm硅片出货面积约为80.1亿平方英寸,比2011年增加约29.6亿平方英寸,增幅达到58.7%,高于同时期300mm硅片产能26.9%的增幅。

2018年,200mm硅片出货面积约为32.77亿平方英寸,比2011年增加约8.43亿平方英寸,增幅为34.6%;其它尺寸出货面积有所减少。

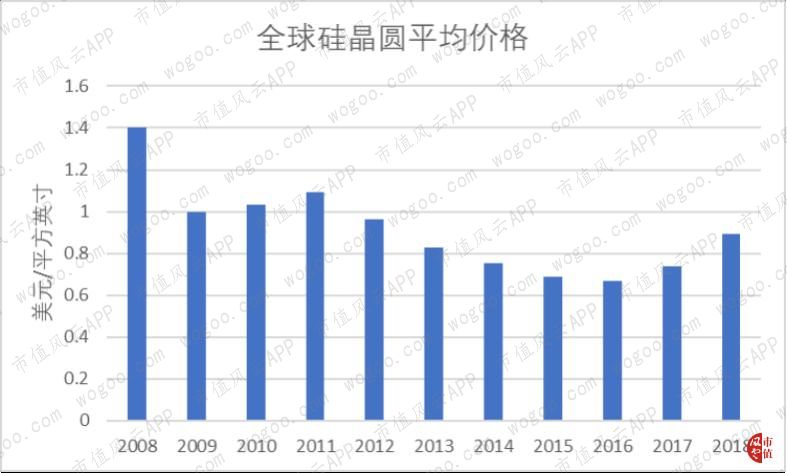

如果将全球半导体硅片销售额除以全球半导体硅片出货量作为平均价格,2009年需求的下降,叠加300mm产能的大幅扩张,使得当年硅片单位面积价格大大下跌了28.7%。

随后从2010年开始,产能利用率逐渐回升,2014、2015、2016三年更是达到了平均96%。但是这一时期硅片单位面积价格仍然不断下滑。2016年每英寸硅片价格为0.67美元,比2011年的阶段高点下跌了0.42美元,跌幅达到38.5%。

最近两年,产能利用率达到100%,显示需求已超越供给,晶圆价格开始回升。2018年每英寸硅片平均价格为0.9美元,比2016年增长了30.4%。

2015-18年,全球其它厂商纷纷扩大300mm产能,而SUMCO直到2017年8月才宣布每月11万片的300mm硅片产能扩张计划。

![]()

而最新的300mm硅片季度出货数据已环比开始下跌,这对SUMCO不是一个好消息。

硅片生产设备投资巨大,一条300mm产线投入可达数十亿,参见《疯狂的石头:上海硅产业集团和它的“绝代三骄” 科创板风云》。

SUMCO的PP&E根据估算的有效寿命进行折旧,其中建筑与结构的有效寿命为31年,机械和设备的有效寿命为5年。

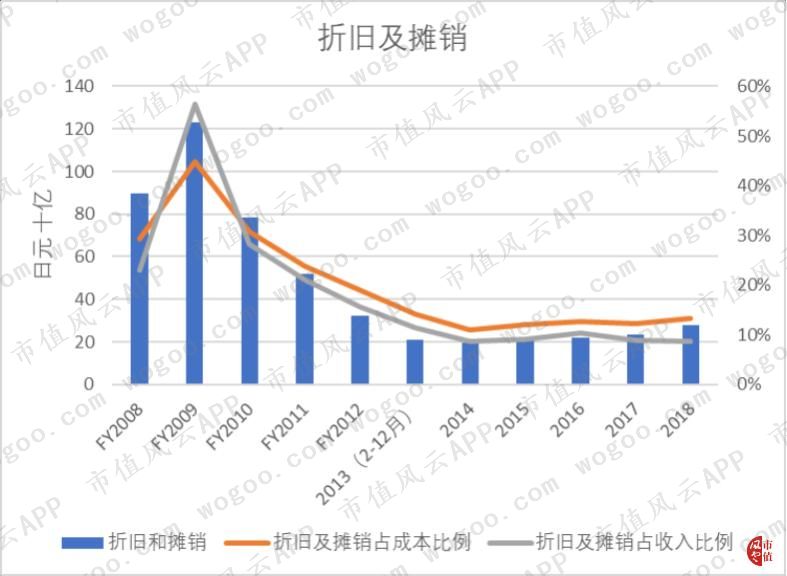

公司在2008-2010财年(注:2014年之前的财年结束于次年1月底)300mm产能扩张最为迅速的时候,折旧及摊销占收入的比例分别高达23%、56%、28%,占成本的比例分别高达29%、45%、31%。

反应在资本支出上,公司2008、2009财年的资本开支分别为1441.6亿和299.14亿日元。2008财年的资本开支远高于2011财年-2017年154.48亿日元的平均值。

再叠加2008年全球金融危机导致的需求下降,硅片平均价格下降。公司在这一段时期经历了严重的亏损。

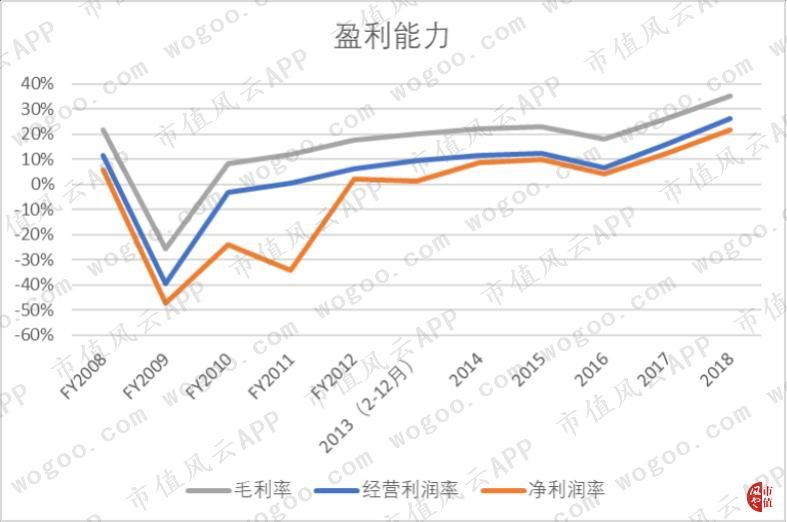

2009、2010和2011财年,公司净利润连续为负,三年累计亏损2533.55亿日元。而2012财年到2018年的合计净利润才只有1611.99亿日元。

写到这里,风云君觉得能够理解公司近两年研发费用率下降,同时不急于扩张产能的策略了,要趁着硅片价格持续上涨抓紧赚钱啊!

2017和2018年,公司的盈利能力大幅度提高,毛利率已超越2008财年的水平。其中2018年,经营利润率和净利润率分别达到了26%和22%。

SUMCO2017年宣布的300mm硅片产能扩张计划,已经使得2018年资本开支升至593亿日元。

新设备的引进,还使得2018年的折旧与摊销上升45亿日元至279亿日元,占当年营收的比例为9%,占当年经营成本的比例为13%。

结合上一小节末多个方面数据显示的300mm硅片季度出货环比下跌,公司又站在了一个十字路口。

2018年SUMCO的营收大幅度增长至3250.6亿日元,仍未恢复到2008财年的水平,但比2009财年已经增长了49.0%。2009财年到2018年的营收CAGR为4.5%,低于同时期全球硅晶圆销售额的CAGR值6.1%。

在暂时没有新玩家进来的情况下(中国大陆的上海新昇、重庆超硅等公司目前份额还较少),大厂一般都选择提前签订未来几年的供货协议。SUMCO不需要过多的担心产品卖不出去。

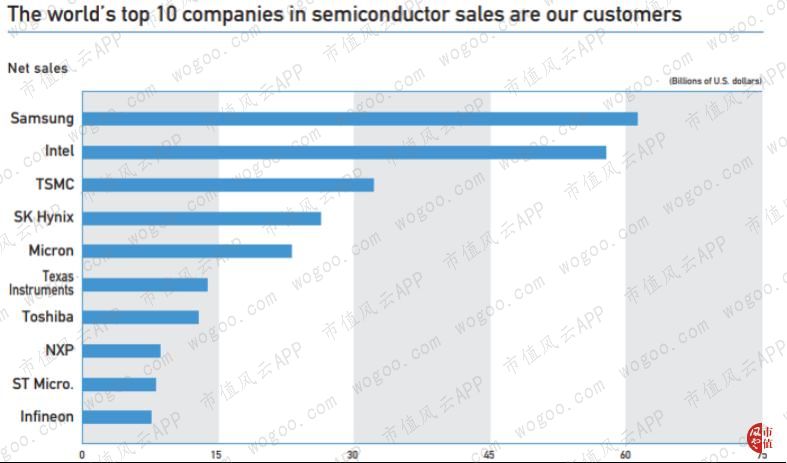

世界前十大半导体公司(注:不含纯设计企业)都是SUMCO的客户。公司每年计提的应收账款和票据呆账损失很少。

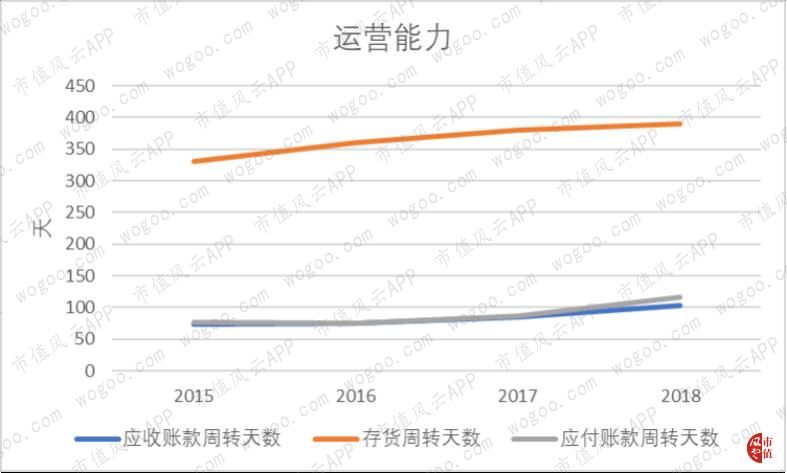

近4年来,SUMCO的存货周转天数呈上涨的趋势,且2018年高达390天,这与公司的行业特性有关。

应收账款和应该支付的账款周转天数也略有上涨,而且两者相差不多。2018年,公司应收账款周转天数为104天,应该支付的账款周转天数为117天。

2018年存货占流动资产的比例高达54%。存货中最重要的是原材料和用品,占整体存货的比例在80%以上。公司近五年没有对存货进行过减值计提。

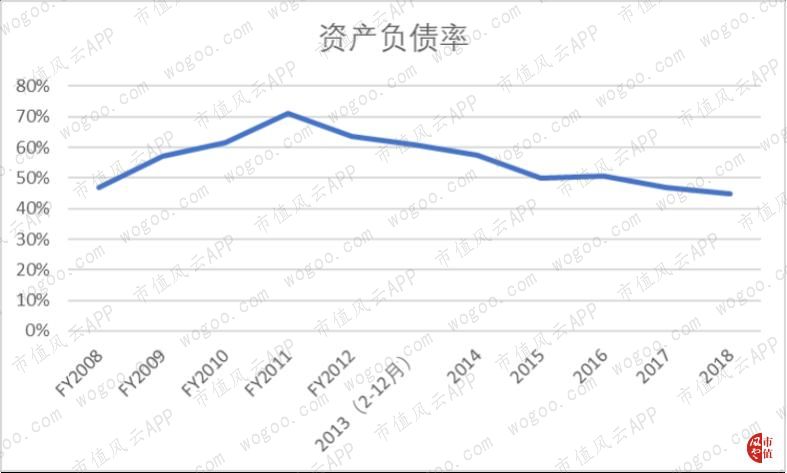

在产能扩张最快的2008到2010财年,公司的资产负债率快速上升。最高峰的2011财年,资产负债率达到71%。之后随公司在投入方面转向保守,资产负债率也不断下降。其中2018年公司资产负债率为45%,比2011财年降低了26个百分点。

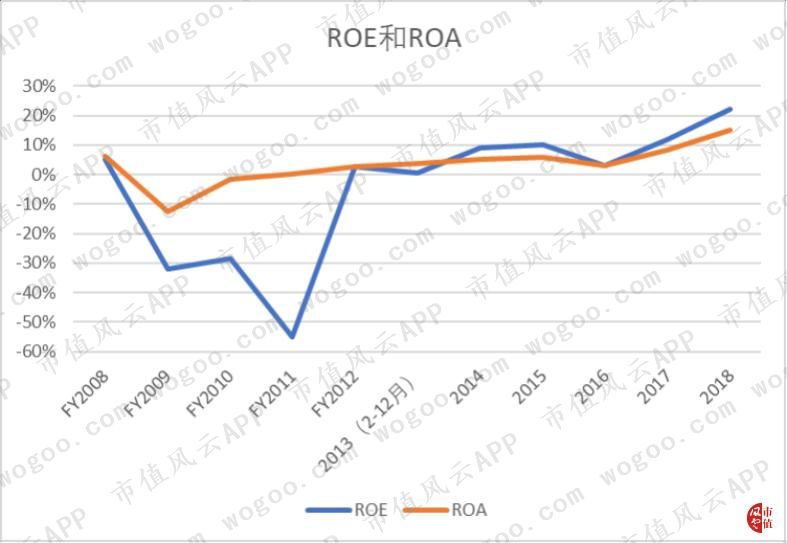

2011财年,亏损加上高企的负债水平,导致ROE降至-50%以下。之后随着半导体行业景气度变好,公司产能利用率提高,ROE从2012财年的2.6%提升至2018年的22.3%,且近两年呈加速增长趋势。

公司近五年累计分红292.51亿日元,其中2014-17年分红占净利润的比例都小于7%。

2018年,公司在盈利状况大幅好转的情况下,拿出140.77亿日元分红,占当年净利润的20%。

SUMCO近五年来仅在2015年进行了股票回购,但金额小于当年发行股份融资的金额。

SUMCO是全球第二大的硅晶圆生产商。公司的盈利能力与半导体行业景气度相关。经过了2008年全球金融危机,公司近年来在产能扩张方面较为保守。

这既使得公司近两年的盈利能力大幅变好,但也错过了趁着半导体晶圆涨价实现更多收益的机会。

最新宣布的11万片每月的300mm硅片产能扩张计划,到2019年一季度末仍在进行中。

但最新的一季度300mm硅片出货环比开始下跌,公司又走到了一个十字路口。

SUMCO的专利储备很丰富,能与下游公司紧密合作研发下一代技术。这同样也反应了全球半导体行业作为一个整体的相互依赖度很高。

硅晶圆占半导体下游代工厂的成本不到10%,但是由于硅片的高精度和大量供货的需求,小厂商往往需要长时间的技术检验,才能获取一定的份额。

语言

语言