近年来智能家居越来越火,智能化慢慢的变成了家居行业的一种新趋势。远在公司,通过手机终端操作就能让家里的电饭煲定时开始煲汤,这操作的背后是多种新技术的融合,就以电饭煲定时这个功能来说,为何能精准控制煲汤一小时。这里面就涉及一个叫做的基础元器件,石英晶体具有较高的频率稳定性,它通过稳定的脉冲为电饭煲中的微芯片提供基准频率信号,芯片在接受处理信息后实现对煲汤时间的控制。晶赛科技(NQ:871981)就是一家以生产销售石英晶振为主的企业。

晶赛科技(NQ:871981)成立于2005年1月,总部在安徽省铜陵市。按产品划分,公司的基本的产品可以分为石英晶振和封装材料两种。石英晶振,指的是利用二氧化硅结晶体压电效应制成的元器件,其常年占营收比在70%以上,是公司的基本的产品,封装材料是石英晶振的上游产品,由外壳、盖板、可伐环三部分所组成,主要起到保护晶片的作用,占营收比在25%左右。

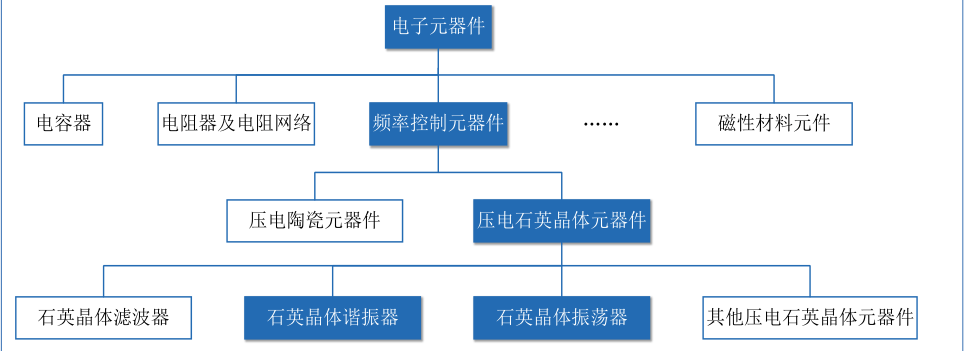

压电石英晶体元器件属于频率控制元器件的核心,通常可按照属性简单划分为石英晶体谐振器(无源晶振)和石英晶体振荡器(有源晶振),下游应用领域为移动终端、消费类电子科技类产品、通信网络、家用电器、汽车电子、医疗电子等国民经济发展的基础性产业。消费类电子领域是石英晶体主要应用领域,其中手机是压电石英晶体最大的应用市场。

石英晶振是利用石英晶体(SiO₂)的压电效应制成的频率控制元器件,可以产生稳定的脉冲,为微芯片提供基准频率信号,是电路中必不可少的电子元器件。

根据 CS&A 的统计数据,2019 年全球石英晶振销量约为 180.68 亿只,行业市场规模约为 30.41 亿美元。其中,石英晶体谐振器(XTAL)销售总额占比约58%,石英晶体振荡器占比约 42%。

有源晶振(石英晶体振荡器)相较于无源晶振,包含了晶体和外围电路,只要提供合适的直流电源,就可以输出稳定且精度和频率稳定性更好的信号。有源晶振按功能和实现技术可划分为温度补偿晶体振荡器(TCXO)、压控晶体振荡器(VCXO)、普通晶体振荡器(SPXO)和恒温晶体振荡器(OCXO)。其中,TCXO市场占比14%,OCXO占比7%,VCXO占比7%。

小尺寸温度补偿型晶体振荡器(TCXO)能提供高精度、高稳定度信号源,具有尺寸小、易贴装的优点,主要可用于5G 通讯网络建设、导航、无人机等新兴起的产业领域。由于其技术门槛较高,目前国内市场主要被日本、中国台湾企业垄断。

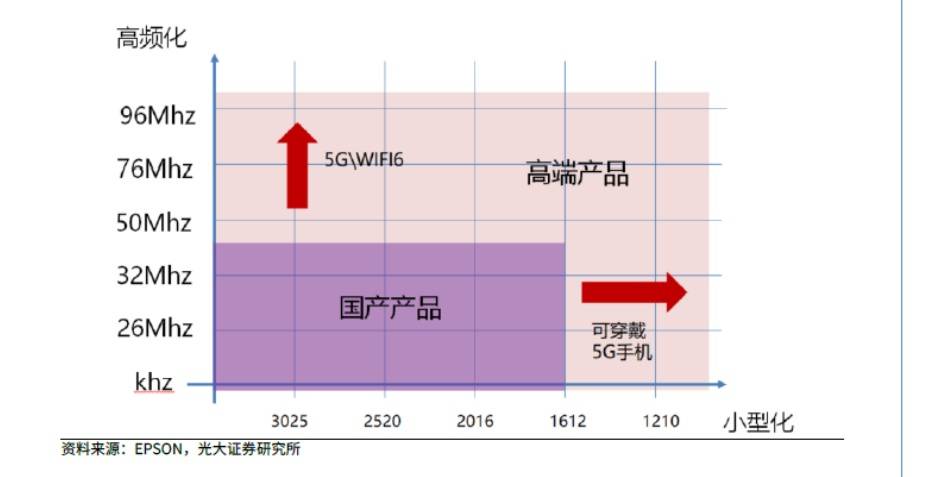

技术含量较高、国内尚无法生产或国内尚无大规模应用需求的,如小型化、高频率、高精度石英晶振、热敏晶振(TSX)、温度补偿晶体振荡器(TCXO)等产品,属于高端产品。

晶赛科技目前已研发掌握热敏晶振(TSX)有关技术,处于给客户送样阶段,尚未进入量产阶段;温度补偿晶体振荡器(TCXO)等有关技术尚在研发中。

而惠伦晶体已经实现小型化SMD谐振器、TCXO振荡器、TSX热敏晶体等中高端产品的量产,客户已经有闻泰科技(600745)、移远通信(603236)、汇川技术(300124)、日海智

能(002313)、美格智能(002881)、共进股份(603118)、360(601360)、卓翼科技(002369)、小米通信、上海龙旗科技股份有限公司、海信集团有限公司等。

可见,晶赛科技在产品和技术方面,与国内有突出贡献的公司惠伦晶体、泰晶科技有一定差距。

SMD石英晶体谐振器占公司营收比最高且增长态势明显,为公司基本的产品。其中,SM3225型号的产品占比51.58%。可见,公司产品以中低端产品为主,高端产品较少。SMD3225 是目前石英晶振产品中性价比最高的一款。SMD3225 问世时间已超过 10 年,产品性能及稳定性已得到长时间的验证,市场认可度高,并且其尺寸型号能够很好的满足一般电子科技类产品对于小型化的要求,因此在除少数对产品尺寸有极高限制的应用场景(如胶囊胃镜等)外,客户一般会优先选用 3225 型石英晶振产品。

SM3225型号产品的主要客户是:普联技术有限公司、视源股份、H&ShighTechCorp、杭州涂鸦信息技术有限公司 ;深圳市勤正电子有限公司(经销商),计算机显示终端有海能达(SZ:002583)、狄耐克(SZ:300884)、深圳市凯木金科技有限公司、深圳米唐科技有限公司、上海阅面网络科技有限公司等。可见,公司没有进入最大的手机市场,而是选择通信和智能家居物联网作为主要市场。

公司下游客户主要为生产电子类产品的厂家,应用场景范围包括物联网、通信网络、物联网、汽车电子、智能家居、家用电器等领域,有三环集团(300408)、视源股份(002841)、兆驰股份(002429)、普联技术(TP-LINK)、涂鸦智能(TUYA)、移远通信(603236)等。

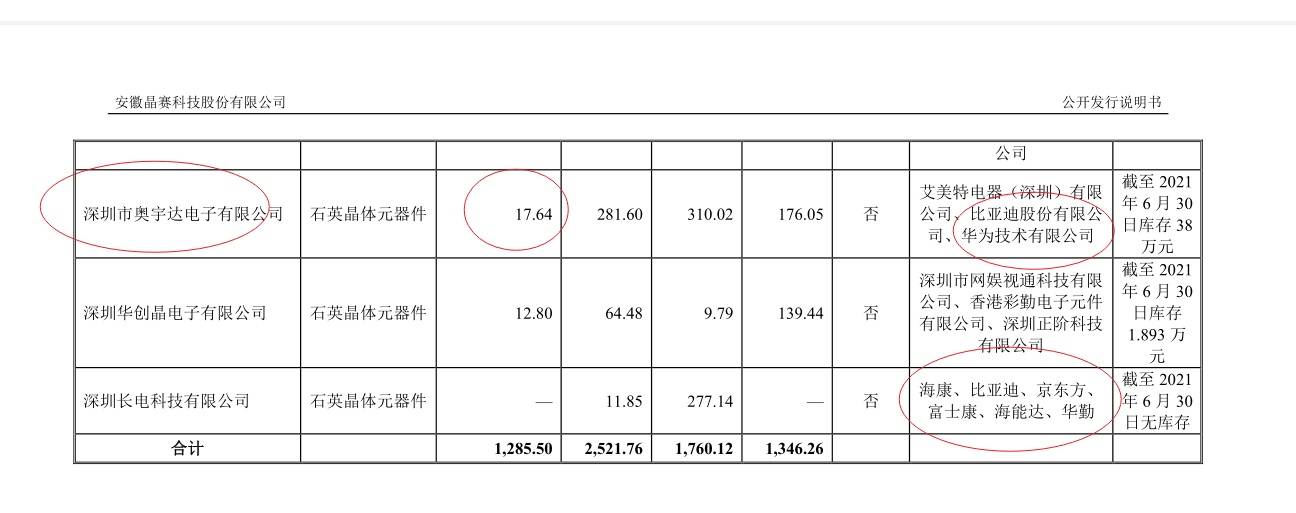

另外,公司还有海康威视、比亚迪、京东方、富士康、华为、长电科技等客户,不过销售额非常低,并且不是直销而是通过经销商。

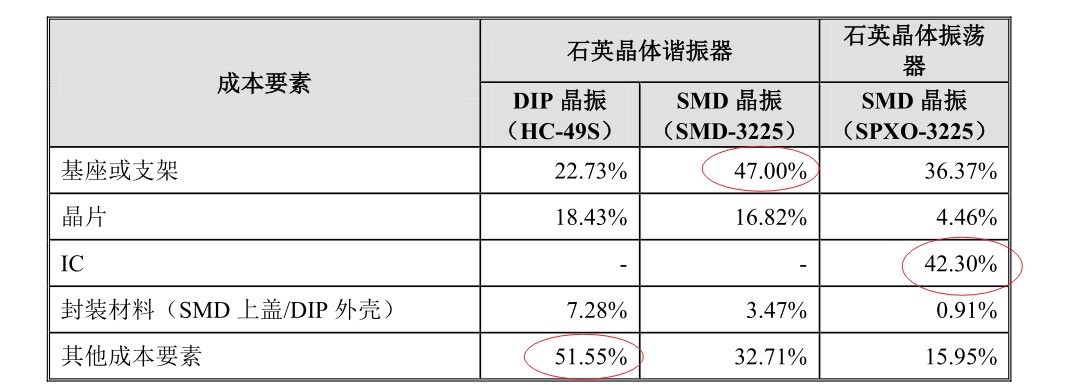

石英晶体元器件的原材料最重要的包含外壳(DIP)/上盖(SMD)、晶片、基座等。

SMD 谐振器型产品由上盖、晶片、基座等组成,DIP 谐振器型产品由外壳、晶片、支架等组成。

公司SMD基座的主要供应商是三环集团。黄金是石英晶振基座的主要原材料之一。所以金价上升,会提升公司生产所带来的成本。基座的供应集中于日本的三大厂商,为京瓷(Kyocera)、住金(NSSED)和日本特殊陶瓷公司(NTK),市场格局为寡头竞争型。主要厂商日本京瓷每月 TCXO 基座出货量大约在 120KK 左右,是最大的原材料供应商,在同行竞争和供应链中处相对强势地位。国内SMD 基座主要由三环集团(300408.SZ)供应,无可替代产品,所以公司对三环集团存在一定依赖性。

TCXO 用 IC 的主要供应商是日本旭化成半导体公司(简称“AKM”) 。

公司晶片的供应商是中山海晶电子、珠海东锦石英、菲特晶等。国内 伦晶体具备各类晶片自制的能力,能够更好的降低成本。晶赛科技主要靠外购,在这方面没有显著的成本优势。

可见,上游核心材料和核心设备(日本的溅射镀膜机)被日本所把控,尤其是高端产品方面。而这些核心材料又占产品成本比例很高。所以,国内晶振企业只能做一些中低端产品,高端方面完全被日本所把控,短期内很难突破。晶赛科技所需的核心原材料还需要向竞争对手京瓷购买,所以很难竞争过日本同行。

这就造成国内晶振企业其实主要赚的是材料加工费,典型的劳动密集型企业,因而毛利率和净利率都处于较低的水平,盈利能力较差。

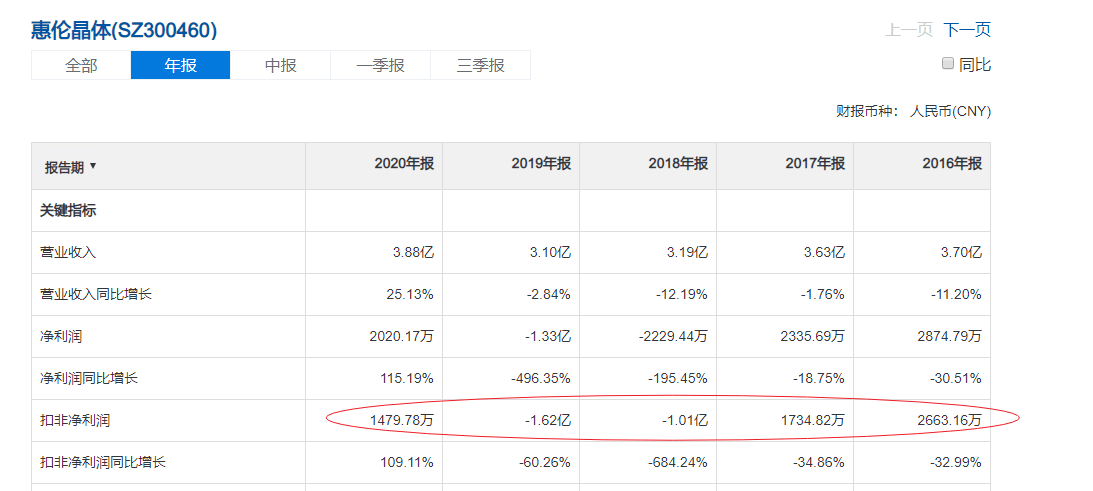

国内的晶振行业其实过去10多年过的挺艰难的,很多被并购或者跨界:东晶电子收购英雄互娱,要跨界搞游戏;泰晶科技收购安防公司,跨界做视频监控;唐山晶源裕丰电子被紫光国微收购、南京华东电子信息科技被冠捷科技收购。 惠伦晶体从2015年上市后,营收无增长,业绩一路下滑:

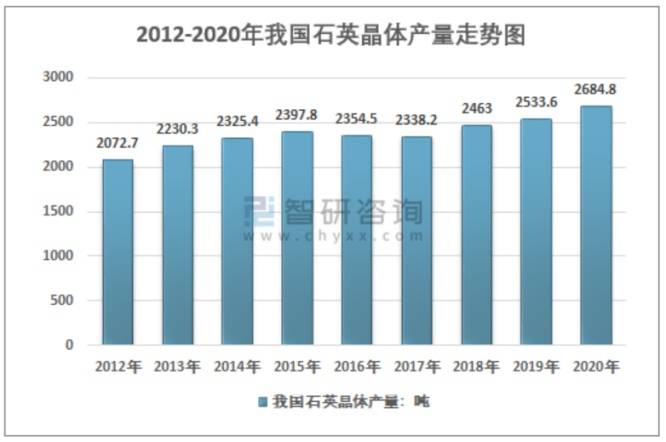

根据CS&A和中国产经网统计数据显示,2017-2020年全球石英晶振市场规模稳定在约30亿美元,整体市场规模保持相对稳定。若无重大产业变革,可以预见的是这个行业基本没什么增量。国内市场,自2012年-2020年,石英晶体产量年复合增速约为3.29%,增长较慢。

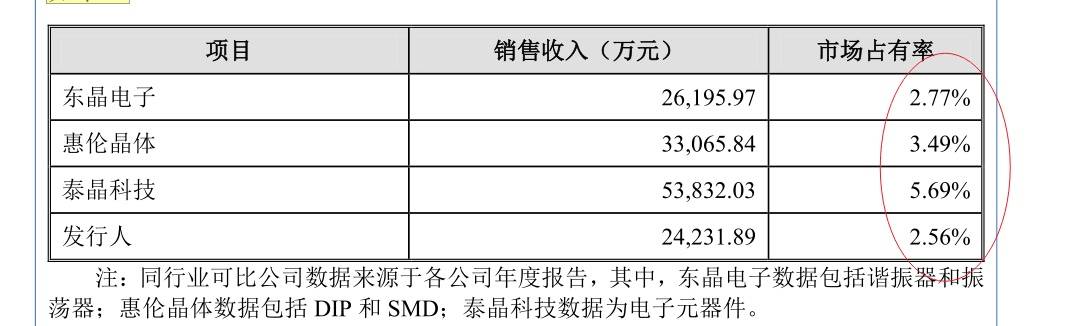

根据中国电子元件行业协会压电晶体分会数据,2020年国产国产石英晶振市场规模为 94.67 亿元,公司当年度实现营收2.42亿元,市场占有率约2.56%;2020年度国产石英晶振封装材料市场规模为 1.55 亿元,公司封装材料当年度剔除内销部分后业务收入为6406.57万元,市占比约为41.33%。可见,大部分市场被外资企业占据,国内企业其实加起来可能就只占了二三十亿的市场。

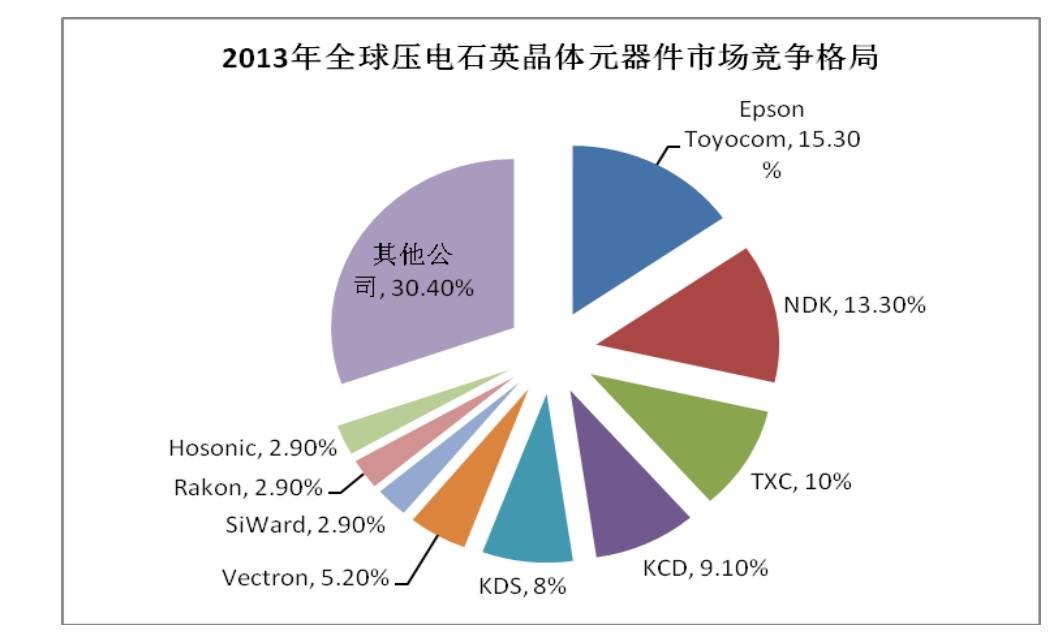

从世界范围来看,全球石英晶振厂家主要集中在日本、美国、中国台湾及大陆。其中,日本厂商行业领先,产品档次高,产值最大,引领行业发展,约占50%的市场份额。美国厂商研究水平高,但产量较小,以军工产品为主,约占 10%的市场份额;中国台湾及大陆厂商贴近市场,对市场反应速度较快,约占 40%的市场份额。晶振行业前沿的理论研究和产品应用研究仍由美国、日本主导,例如,在小型化领域里虽然目前市场上需求的大多是 2016、1612、1210 等规格产品,但日本已经在研制更小规格的产品,包括 1008、0806 等。

根据 CS&A 的统计数据,2019 年全球石英晶振生产企业前五名合计占据市场份额比例为 46.70%,分别为 Seiko Epson(精工爱普生公司)、NDK(日本电波工业株式会社)、TXC(台湾晶技)、KCD(京瓷株式会社)、KDS(大真空株式会社)。另外还有希华晶体、Hosonic鸿星国际电子、Micro Crystal、RIVER ELETEC、Vectron 威克创国际。这个市场份额占比,和2013年差别不大,可见行业竞争格局稳定,龙头企业优势明显,不容易被撼动。

不过,有几方面的变化在这个行业发生,国内晶振企业在往好的方向走,终于迎来了咸鱼翻身的时刻:

2013 年以后,日本厂商受到原材料和人力资源成本上升及新工艺、新技术的应用等因素影响,中低端产品市场份额出现较大幅度下滑,全球产能逐渐向中国大陆地区转移。大陆厂商凭借国产生产制造设备自动化能力的提升和成本优势迅速发展,市场份额逐渐增加。根据

日本水晶工业协会公布的数据,2017 年大陆厂商石英晶体元器件销售额约占全球的 10.10%,较 2010 年的 4.0%增长将近 6.1 个百分点。 我国仍需要进口大量的中高端晶振产品,但由于日本人工成本较高、设备更新换代速度较慢等原因,我国在同类型产品的生产效率、产品成本控制等方面较具竞争力。

2017-2018 年,日本 NDK、KDS 业务收入均呈现下滑趋势。2018 年下半年以来,中美及日韩贸易摩擦加剧,国内知名通讯、整机、家电厂商为了保障产业链安全,积极在国内电子元器件行业寻求国产替代。近年来,国内压电石英晶体元器件企业的新产品研发、新技术、新工艺的不断应用,促使高基频、小型化压电石英晶体元器件中高端产品进口替代加速。 关于国产替代的空间,根据中国海关数据,2017年至2020年1-8月,已装配的压电晶体进口金额分别为343.53亿元、414.73亿元、365.19亿元和241.73亿元,这个空间还是挺大的。

近年来,伴随着5G渗透率的提升,石英晶振的应用场景快速增加,公司未来的增长空间很大程度受下游物联网行业以及智能手机、汽车电子的市场景气度影响,其中物联网的发展对于行业影响最大,根据2021年6月发布的《爱立信移动市场报告》的预测,物联网设备全球将由 2020 年的124亿个,增加到 2026年的 264亿个,复合年均增长率 13%。若按平均每台物联网设备 5~10 只石英晶振估算,未来几年将达到近1320-2640亿只的市场规模。

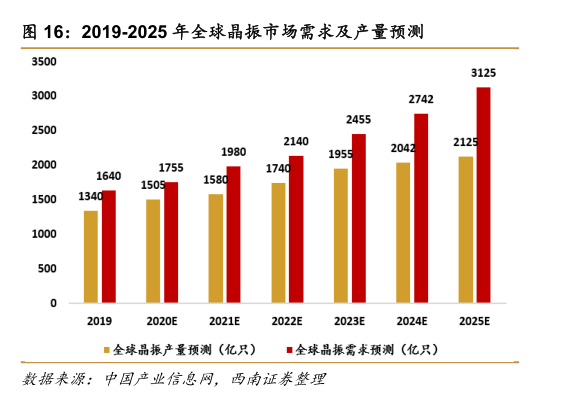

此外,5G智能手机、可穿戴设备、智能汽车,室内终端WIFI等设备亦将给石英晶振需求带来一定的增量。根据中国产业信息网数据,至2025年,全球晶振需求量有望达到3125亿只,年复合增长率约为11.34%,相比2020年前行业增速有明显的提升。

由于5G技术在产业端的应用,石英晶振行业迎来了新一轮的市场需求,未来行业增速将会得到较为显著的提升。不过,5G 及以上技术平台产品需要的是高基频、小型化压电石英

晶体元器件,所以晶振企业需要根据这些需求能够研发出相关产品,才能满足市场需求。目前,惠伦晶体和泰晶科技在这些高端晶振产品方面走在前面,晶赛科技有所布局,还比较落后。

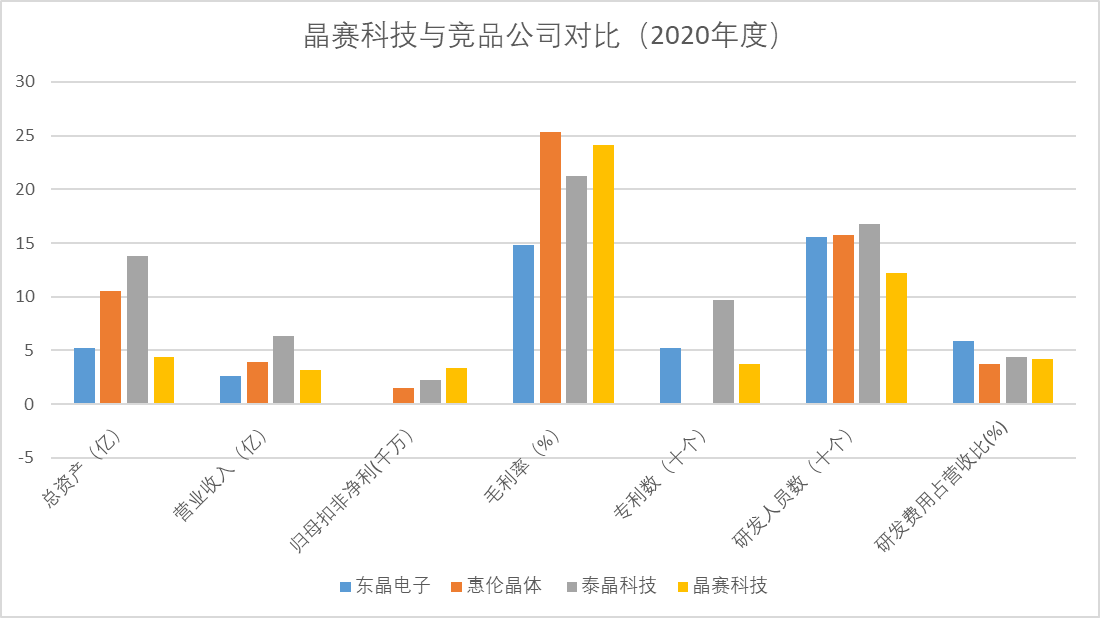

根据《2010 中国信息产业年鉴》,2010 年我国压电石英晶体谐振器主要生产厂家有 38 家。公司在国内的主要竞争对手为东晶电子(002199.SZ)、惠伦晶体(300460.SZ),泰晶科技(603738.SH)、唐山晶源裕丰电子(被紫光国微收购)、南京华东电子信息科技(被冠捷科技收购)、湖北东光电子、广州市天马电讯、烟台青湖电子、台州雅晶电子等。2020年度,从总资产、营收、专利数等多个维度进行对比可见,公司毛利率在当年度与同行差异不大,研发人员数量比较接近,研发费用占公司营收比处于行业中等水平。泰晶科技作为行业内规模较大的企业,在总资产、专利积累、营业收入方面更具优势,不过公司从扣非利润来看,公司在当年度盈利能力较强,这主要系公司产能利用率高,机器折旧计提费用较少所致。

综上,公司所处石英晶振行业大部分市场被日本企业占据,国内企业占比低,产品低端,产业链的上游被日本企业牢牢把控。不过,国内晶振市场在国产替代、产业转移、5G新需求等推动下正处在一个快速扩容的阶段,行业内各家公司产能暂时无法满足下游客户需求,行业景气度高。

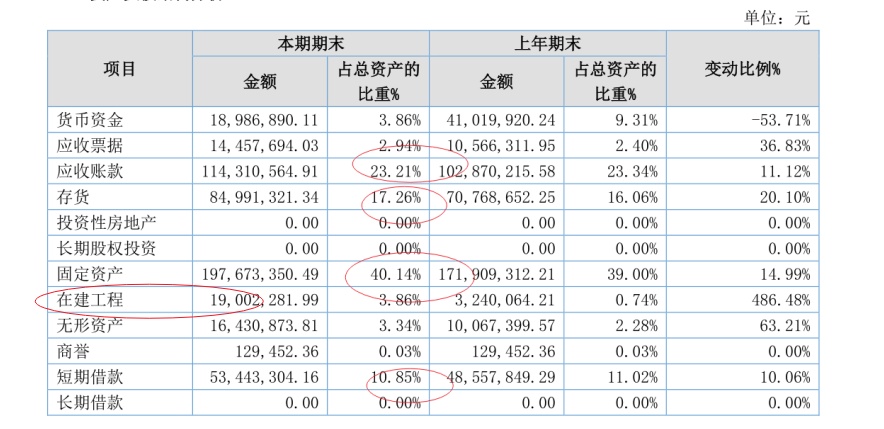

2021年上半年,公司在建工程较期初增加486.48%,主要原因系新增厂房建设和设备安装。

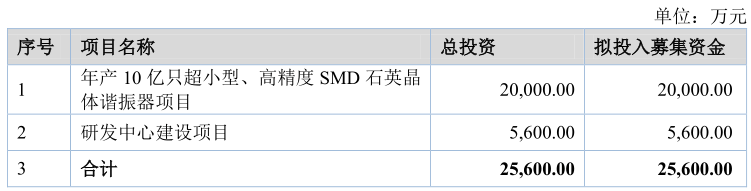

公司本次计划募资2.56亿元,其中2亿元用于扩大产能,即年产10亿只超小型、高精度SMD石英晶体谐振器项目,另外5600万元用于研发中心建设项目。

年产10亿只超小型、高精度SMD石英晶体谐振器项目计划建设周期两年,在不考虑产品涨价和规模化效益减少相关成本的前提下,若以2021年1-6月每万只SMD石英晶体谐振器价格0.238万元计算,满产满销后预估新增营收2.38亿元,若以2018-2020年平均净利率9.34%计算,净利润则为2185万。公司预估营业收入为 29,400.00 万元(不含税),年利润总额为4783.32 万元 。相对于公司2020年营业收入3.22亿元,扣非净利润3406.65万,都有一个较为显著的提升。在当前行业高景气度背景下,这些新产能大概率可以消化掉。

一是股权高度集中,存在公司治理风险。控制股权的人侯诗益直接持有公司 51.23%的股份,其女侯雪直接持有公司 35.89%的股份,间接持有公司 0.64%的股份,二人合计持有公司 87.76%的股份,为公司的实际控制人,此外,侯雪为铜陵晶超、铜陵晶益的执行事务合伙人,铜陵晶超、铜陵晶益合计持有公司9.4%的股权,因此,侯诗益、侯雪实际控制公司 96.52%的股份表决权,这就是意味着公司所有事项都是由父女俩说了算,没啥制约。

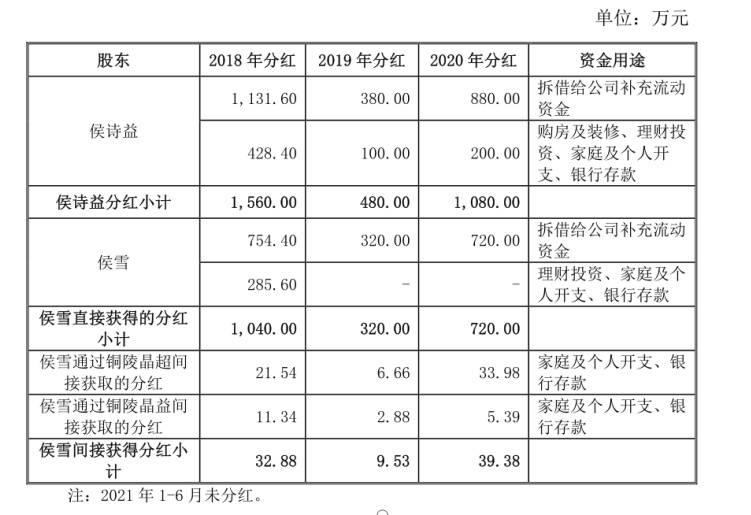

另外,公司大股东的一些做法也不太令人放心。公司控制人一方面每年大额分红,另一方面,把这些分红的钱又拆借给公司。

为什么不少分红,直接把这些钱留存在公司用作生产经营用呢?估计是因为分红给大股东的钱,就属于大股东个人的了,性质截然不同。这就有点把个人利益置于公司之上的意味。

估值方面,公司本此发行底价为18.32元/股,市盈率28.41倍。公司属于石英晶振电子元器件行业,与公司业务相近的同行业公司的估值情况如下,估值普遍处在50-90倍这个区间。所以如果虽然发行价估值不低,但是仍有上升空间。

语言

语言